Dans quel cas utiliser ce dossier ?

Comment fonctionne le salaire brut et le salaire net ?

La rémunération comprend divers éléments et son montant est à négocier avec votre employeur lors de votre recrutement ou en cours de carrière. Rien n’est figé, tout est affaire de discussion et d’entente. L'imposition à laquelle vous êtes soumis est préalablement déterminée par l'administration fiscale. Certains principes, dictés par le Code du travail, le Code général des impôts ou par votre convention collective, doivent cependant être respectés et s’imposent à l’employeur. S’il ne s’y conforme pas, des recours vous sont ouverts.

Augmentation de salaire et prélèvement à la source

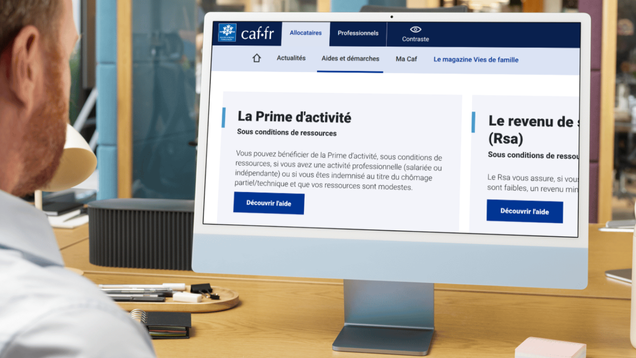

Gardez à l’esprit qu’une augmentation de salaire ira de pair avec une hausse de votre imposition, voire de votre taux d'imposition ! Ce paramètre est d'autant plus important que l'impôt est directement prélevé sur votre salaire avec votre taux d'imposition personnalisé. Pour effectuer ces prélèvements, l’administration fiscale a nommé des organismes chargés de collecter l’impôt. Votre employeur, votre caisse de retraite, Pôle emploi sont devenus, depuis le 1ᵉʳ janvier 2019, les collecteurs de votre impôt.

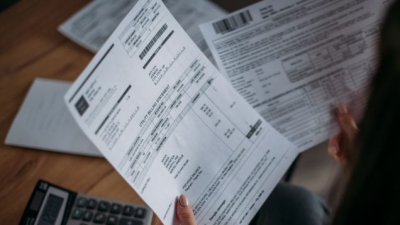

Salaire fixe, variable, salaire minimum de croissance (SMIC), minimum conventionnel, 13ᵉ mois, prime de rendement, prime d’ancienneté, à quel taux est imposé un jeune travailleur, détaché fiscalement de ses parents, qui entre dans le monde du travail ? Des taux individualisés peuvent-ils être mis en place au sein d’un couple ? Puis-je être non imposable, mais faire l’objet d’un prélèvement à la source ? Quel est l'impact du PAS sur votre salaire ? Comment se calcule votre taux d'imposition et votre montant d'impôt prélevé ? Êtes-vous imposable ? Comment déchiffrer votre bulletin de salaire depuis la réforme ? Quel est le principe du travail égal, salaire égal ? Votre employeur est-il dans l’obligation de vous accorder une augmentation de salaire tous les ans ?

Futur salarié, salarié ou retraité, notre dossier répond à vos questions sur le salaire et le prélèvement à la source.

Ce que pensent nos clients :

François D.

le 13-09-2024

Peu de services

KOUASSI L.

le 13-07-2023

Je suis satisfaite du service

TIRIS N.

le 08-03-2022

Très bien je recommande avec plaisir

Olivier A.

le 19-01-2022

Satisfait pour la lettre c’est ce que je recherchais

Faiza L.

le 30-08-2019

J'ai faut cet commande car j'ai besoin de savoir un peut sur le code du travail je suis menbre de ce

Patricia M.

le 19-02-2019

Je suis satisfait pas de doute .. mais je n'est toujours rien reçu. et j'ai essayer d'aller sur www.juri travail .com et ça ne fonctionne pas j’essayais plus tard cordialemen

André V.

le 09-10-2018

Cela me permettra d'aider mes collaborateurs à mieux comprendre leur fiche de paye

Colette C.

le 06-01-2016

Explication nette et facile à comprendre sur nos droits .

Azaria A.

le 30-11-2014

Clair net et précis. des connaissances à avoir.

Françoise B.

le 29-11-2014

M'a beaucoup aidé dans mes recherches

Thierry V.

le 27-11-2014

Trés satisfait de ma commande