Lutte contre la fraude et contrôle fiscal de l'Administration : quelques rappels

Pour rappel, il existe, en matière fiscal, plusieurs moyens de contrôle parmi lesquels :

- l'exercice, par l'administration fiscale, de son droit de communication des documents qu'elle estime utiles à sa mission (1) ;

- la demande d'éclaircissements ou de justification en matière d'impôt sur le revenu (IR) (2) ;

- la mise en place de procédures de contrôle, à l'image de :

- l'examen contradictoire de la situation fiscale personnelle (ESFP) (3) ;

- la procédure de vérification de comptabilité (4) ;

- l'examen de comptabilité (5) ;

- la procédure de rectification contradictoire (6) ;

- etc.

Pourquoi et comment l'administration fiscale décide d'effectuer un contrôle fiscal d'une entreprise ?

Quels en sont les déclencheurs ? Quelle est la fréquence des contrôles fiscaux ?

Le contrôle fiscal des entreprises n'est pas purement arbitraire ni automatique. Il répond à deux objectifs : recouvrer les sommes dues à l'administration fiscale et lutter contre la fraude (travail dissimulé, blanchiment d'argent, etc.).

Les déclencheurs du contrôle fiscal peuvent être variés :

- différences apparentes entre les éléments déclarés et les renseignements dont

dispose l’administration ; - incohérences dans les données produites par le contribuable ;

- anomalies qui font apparaître l’entreprise très en deçà des résultats escomptés

par rapport à des entreprises comparables sur le même secteur géographique ; - dénonciation de clients ou de salariés ;

- absence de déclaration.

Le choix de l'administration de les vérifier ou non découle alors des informations dont l'administration fiscale dispose.

Par ailleurs, certains secteurs sont particulièrement surveillés par l'administration. En effet, les secteurs économiques, de la construction et la restauration, par exemple.

L'administration procède à environ 48 000 contrôles fiscaux chaque année. Ainsi les contrôles fiscaux sont courants : le chef d'entreprise doit être préparé et collaboratif lors d'un contrôle fiscal.

À noter : le droit de reprise permet à l'administration fiscale de contrôler les déclarations d'impôts sur une période de trois ans. Ce délai de prescription pour un contrôle fiscal peut en outre être étendu dans certains cas.

Comment se passe un contrôle fiscal ?

Chacune de ces procédures de contrôle obéit à des règles qui lui sont spécifiques (durée, étapes, etc.) notamment en termes de garanties offertes au contribuable, qui diffèrent selon le type de procédure de contrôle appliquée.

Attention, les développements qui suivent ne sont pas exhaustifs !

À lire également : Les obligations fiscales des entreprises : ce qu’il faut savoir

Les garanties en cas de procédure de vérification de comptabilité

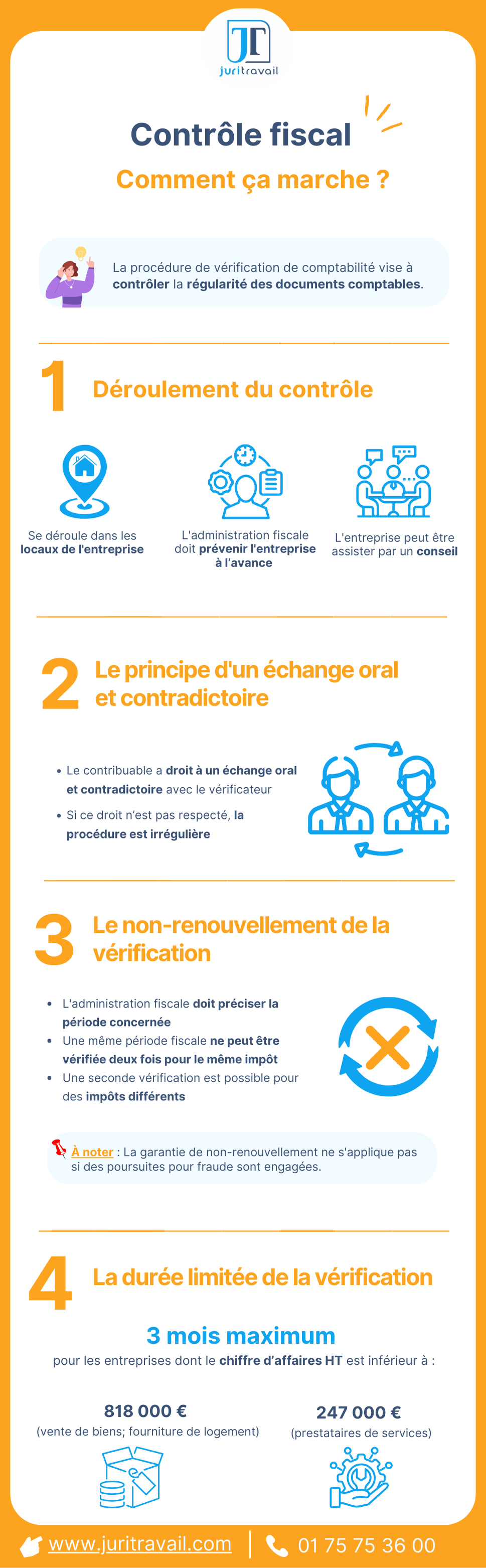

La procédure de vérification de comptabilité vise à contrôler la régularité des documents comptables de l'entreprise qui servent à l'établissement des bases d'imposition de celle-ci (4).

Déroulement du contrôle

Cette procédure se déroule dans les locaux-mêmes de l'entreprise.

| Dans le cadre de ce contrôle, l'administration fiscale est tenue d'informer au préalable le contribuable de son intervention. Elle se doit d'adresser un avis de vérification à l'entreprise visée, tout en y précisant les années concernées par ses vérifications. |

À l'instar du contrôle sur pièces, la notification adressée par l'administration fiscale doit également préciser à l'entreprise la faculté de se faire assister par un conseil (7).

En dehors des garanties communes, le contribuable qui fait l'objet d'une procédure de vérification de comptabilité bénéficie d'autres mesures de protection plus spécifiques.

Le principe d'un échange oral et contradictoire

Le contribuable soumis à une procédure de vérification de comptabilité a droit à un débat oral et contradictoire avec le vérificateur.

À défaut, la procédure est irrégulière (8).

Le non-renouvellement de la vérification

L'administration fiscale est tenue d'indiquer la période (année) concernée par la vérification de comptabilité qu'il entend mener.

Cette obligation interdit ainsi à l'administration fiscale de procéder à une nouvelle vérification pour la même période et le même impôt : il s'agit du principe de non-renouvellement de la vérification (9).

Ces deux conditions sont cumulatives, ce qui suppose que l'administration fiscale peut procéder à une seconde vérification pour la même période, à la condition de viser des impôts différents.

Selon le Conseil d'État (10), le premier contrôle prend fin lorsque le vérificateur précise à l'entreprise qu'il a terminé les opérations en cours, et au plus tard, lors de la notification de l'avis d'absence de rectification ou de proposition de rectification.

L'administration fiscale a une position différente, puisqu'elle considère que la vérification s'achève à la date de la dernière intervention sur place du vérificateur (11).

La durée limitée de la vérification

Le procédure de vérification de comptabilité est enfermée dans des délais stricts.

3 mois maximumpour les entreprises dont le montant annuel du chiffre d'affaires HT ne dépasse pas 818 000€ (si l'activité est la vente de biens ou la fourniture de logement), et 247 000€ (pour les prestataires de services).

En effet, ce type de contrôle ne peut s'étendre au-delà de 3 mois pour les entreprises dont le chiffre d'affaires (CA) ne dépasse pas le seuil d'admission au régime simplifié d'imposition (RSI), soit, pour 2024 (12) :

- 818.000 euros pour les entreprises industrielles ou commerciales dont l'activité principale est de vendre des marchandises, objets, fournitures ou denrées à emporter ou à consommer sur place, ou de fournir un logement (13) ;

- 247.000 euros pour les autres entreprises industrielles ou commerciales ainsi que pour les personnes exerçant une activité non commerciale (13) ;

- 391.000 euros pour les entreprises agricoles (14).

Notez que le délai de 3 mois n'est pas applicable lorsque le CA d'un seul des exercices vérifiés dépasse les limites d'admission au RSI. Il en est de même lorsque les conditions liées au seuil sont remplies en raison d'une erreur ou d'une omission due au contribuable lui-même.

Par dérogation, le principe de limitation de la durée des vérifications de comptabilité n'a, en outre, pas vocation à s'appliquer dans certains cas, parmi lesquels (15) :

- de graves irrégularités privant de valeur probante la comptabilité ;

- une procédure de flagrance fiscale ;

- une activité occulte ;

- etc.

Les garanties en cas de procédure de rectification contradictoire

Pour rappel, la procédure de rectification contradictoire constitue la procédure de droit commun en matière de rectification des bases d'imposition par l'administration fiscale.

La rectification des bases de l'impôt peut faire suite à une procédure de contrôle, notamment de contrôle sur pièces.

En pratique, la procédure de rectification contradictoire est utilisée lorsque l'administration constate une insuffisance, une inexactitude, une omission ou une dissimulation dans les éléments servant de base au calcul des impôts, droits, taxes, redevances ou taxes quelconques (sous réserve de certaines exceptions) (16).

La caractéristique principale de cette procédure d'imposition est qu'elle prévoit une possibilité d'échange actif entre le contribuable et l'administration fiscale.

En effet, à la différence des procédures d'imposition d'office, la procédure de rectification contradictoire donne la possibilité au contribuable de formuler des observations sur les propositions faites par l'administration fiscale (17).

Dans le cadre de la procédure de rectification contradictoire, plusieurs garanties existent au profit du contribuable, dont certaines sont communes à d'autres procédures.

Le droit d'effectuer un recours hiérarchique à la suite d'un contrôle sur pièces

Un recours écrit...

Lorsque, à l'issue d'un contrôle sur pièce, une proposition de rectification est notifiée à l'entreprise, celle-ci peut, dans le délai imparti pour formuler une réclamation contentieuse, former un recours hiérarchique contre la proposition (18).

Ce recours doit être fait par écrit, y compris par courriel.

... désormais encadré

La nouvelle version de la charte des droits et obligations du contribuable prévoit désormais que doivent être désormais présentées dans un délai de 30 jours, lorsqu'elles sont formulées par les contribuables faisant l’objet d’une procédure de rectification contradictoire dans le cadre d'un contrôle fiscal externe (vérification de comptabilité, examen de comptabilité ou examen contradictoire de la situation fiscale personnelle) (19) :

- les demandes de recours hiérarchique ;

- ou les demandes d'interlocution portant sur le bien-fondé des rectifications maintenues dans la réponse aux observations du contribuable.

Précision de l'administration fiscale : cette demande de recours hiérarchique ne peut être formulée qu’après la réponse qu’elle a apportée aux observations du contribuable sur la proposition de redressement.

Elle ne peut donc pas être introduite dès la réception de la proposition de redressement (trop tôt).

Notez qu'il n'est pas possible de former un recours hiérarchique dans le cas d'une procédure de taxation ou d'évaluation d'office, ou en cas de rectification relative aux impôts directs locaux.

La possibilité d'effectuer un recours hiérarchique et les coordonnées du supérieur hiérarchique en cause doivent obligatoirement figurer sur l'avis de rectification (20).

Le droit à l'assistance d'un conseil

L'entreprise qui fait l'objet d'une procédure de rectification contradictoire a la possibilité de bénéficier de l’assistance du conseil de son choix.

En effet, il est prévu que la notification de la proposition de rectification mentionne, sous peine de nullité, que le contribuable a la faculté de se faire assister d'un conseil de son choix (21) :

- pour discuter la proposition de rectification ;

- ou pour y répondre.

Si vous travaillez avec un expert-comptable, n'hésitez pas à faire le point avec lui sur la procédure en cours.

Les autres garanties (changement de doctrine, demande de rescrit, etc.)

Certaines garanties ont une portée générale, c'est-à-dire qu'elles bénéficient à tous les contribuables, indépendamment de leur situation individuelle.

Il en est ainsi de la garantie contre les changements de doctrine fiscale (22), et à la possibilité de demander un rescrit (général ou spécifique) à l'administration fiscale.

La demande de rescrit permet à tous les contribuables d'interroger l'administration sur l'appréciation de situations de fait au regard d'un texte fiscal.

Pour plus d'informations, n'hésitez pas à télécharger notre dossier dédié !

À lire également : Contrôle Urssaf : les droits de l'entreprise contrôlée

Contrôle fiscal : quelques questions/réponses

Les procédures de contrôle fiscal et de rectification des bases d'imposition peuvent générer plusieurs questions pratiques, pour lesquelles nous vous donnons un échantillon de réponses.

-

Dois-je réserver un endroit dans mes locaux à disposition du contrôleur ?

Un contrôle fiscal, comme une procédure de vérification de comptabilité, peut avoir lieu dans les locaux de l'entreprise.

Dans cette hypothèse, l'administration fiscale est représentée par un inspecteur qui va se déplacer en personne dans les locaux de l'entreprise et ce, sur une période déterminée, avec une fréquence régulière, par exemple, à intervalles réguliers, pendant une durée courte (1 mois) ou plus étendue dans certains cas spécifiques.

Il est recommandé, même si les locaux sont exigus, de réserver un endroit calme et isolé à l'inspecteur chargé de procéder à la vérification de comptabilité, de le traiter avec courtoisie. Il est même possible de lui faire une visite rapide des locaux de l'entreprise, pour lui décrire l'activité et ses contraintes d'exploitation.

-

Quels sont les impôts vérifiés lors d'un contrôle fiscal ?

Tous les impôts peuvent être vérifiés mais la TVA est l'un des principaux impôts vérifiés lors d'un contrôle fiscal d'entreprise ainsi que l'impôt sur les sociétés. L'abus de droit peut aussi entraîner des sanctions sévères lors d'un contrôle fiscal.

-

Sous quels délais dois-je fournir les documents manquants et réclamés dans le cadre du contrôle fiscal ?

La réponse à cette question dépend du type de contrôle auquel va être soumis l'entreprise.

💡 Exemple 1 : Le cas d'un contrôle sur pièces :L'administration fiscale envoie une demande à l'entreprise contrôlée, par lettre recommandée avec accusé de réception (LRAR). |

💡 Exemple 2 : Vérification sur site à travers la vérification de comptabilitéLors de la première visite de l'inspecteur, celui-ci va réclamer une liste de documents complémentaires à préparer pour le prochain rendez-vous. L'agent vérificateur peut aussi demander à avoir accès à tous les documents de nature à faciliter sa compréhension de l'entreprise : organigramme, statuts de la société, intégralité des documents comptables ainsi que tous les écrits ayant trait aux stocks de l'entreprise. Pendant son temps de présence au sein de la société, le vérificateur va vérifier l'existence des documents requis, ainsi que l'exactitude des résultats. |

-

Puis-je me faire assister par mon comptable dans le cadre de mon contrôle fiscal ?

Il est effectivement possible, lors du contrôle sur pièces ou dans le cadre d'une procédure de vérification de la comptabilité, de se faire assister par son cabinet d'expertise comptable et/ou de demander à la direction financière de son entreprise de se charger de transmettre l'ensemble de la comptabilité de l'entreprise à l'agent vérificateur.

À lire également : Expert-comptable et le commissaire aux comptes, quelles sont leurs différences ?

-

Quels sont les risques et les sanctions (financières/pénales) auxquels je m'expose ?

Pour l'entreprise :

À l'issue du contrôle fiscal, deux hypothèses sont possibles :

- si le contrôle se clôt sans irrégularité, auquel cas la procédure se termine avec la remise d'un avis d'absence de redressement ;

- si, en revanche, des irrégularités sont observées, une proposition de rectification est émise.

Celle-ci doit obligatoirement contenir certaines mentions obligatoires, parmi lesquelles, selon les cas (23) :

- la date de la proposition de rectification ;

- le nom, le service, le grade et la signature manuscrite du contrôleur ;

- les impôts et les années étudiées par le vérificateur ;

- l'indication de la nature de la procédure de rectification suivie ;

- la nature des traitements informatiques effectués (dans le cas d'une comptabilité partiellement ou intégralement informatisée) ;

- la référence aux textes sur lesquels l'administration fonde ses rectifications ;

- la mention de l'application éventuelle de sanctions fiscales ;

- le montant des droits, taxes et pénalités résultant des rectifications notifiées.

En tant que contribuable, vous avez la possibilité de contester des points de la proposition (24), via l'adresse d'un courrier de contestation.

Il va s'en suivre un échange avec l'administration fiscale qui vous répondra de manière argumentée.

Plusieurs sanctions peuvent en outre être décrétées :

- dans le cas ou le gérant n'a pas déclaré une partie des revenus de son activité, il encourt une majoration de l'impôt dû pouvant aller jusqu'à 80% (25) ;

- dans le cas où la déclaration est volontairement incomplète, une majoration peut également être appliquée (26) :

- 40% pour un manquement délibéré ;

- 80% si l'administration met au jour des méthodes ayant eu pour but de la tromper ;

- dans le cas d'une fraude fiscale avérée, des sanctions pénales peuvent être décrétées : 500.000 euros d'amende et jusqu'à 5 ans d'emprisonnement. Cette peine peut monter jusqu'à 3.000.000 euros d'amende et 7 ans d'emprisonnement notamment si la fraude a été commise en bande organisée (27).

=> D'autres réponses aux questions que vous vous posez sont traitées dans le dossier !

[Infographie] Contrôle fiscal : Comment ça marche ?

Références :

(1) Articles L81 et s. du Livre des procédures fiscales

(2) Articles L16 et L16 A du Livre des procédures fiscales

(3) Article L12 du Livre des procédures fiscales

(4) Article L13 du Livre des procédures fiscales

(5) Articles L13 G et L47 AA du Livre des procédures fiscales

(6) Article L55 et s. du Livre des procédures fiscales

(7) Article L47 du Livre des procédures fiscales

(8) CE, 17 février 1997, n°165573

(9) Article L51 du Livre des procédures fiscales

(10) CE, 13 juillet 2011, n°330851

(11) BOI-CF-PGR-20-40

(12) Article L52 du Livre des procédures fiscales

(13) Article L162-4 du Code des impositions sur les biens et services

(14) Article 69 du Code général des impôts

(15) BOI-CF-PGR-20-30

(16) Article L55 et s. du Livre des procédures fiscales

(17) Article L57 du Livre des procédures fiscales

(18) Article L54 C du Livre des procédures fiscales

(19) CHARTE DES DROITS ET OBLIGATIONS DU CONTRIBUABLE VÉRIFIÉ et BOI-CF-PGR-20-10, 15 novembre 2023

(20) BOI-CF-PGR-30-10

(21) Article L54 B du Livre des procédures fiscales

(22) Articles L80 A à L80 C du Livre des procédures fiscales

(23) BOI-SJ-RES-10-20-10

(24) Notamment BOI-CF-IOR-10-40 (proposition de rectification contradictoire)

(25) Article 1728 du Code général des impôts

(26) Article 1729 du Code général des impôts

(27) Article 1741 du Code général des impôts

Réponses claires et sourcées Parfait